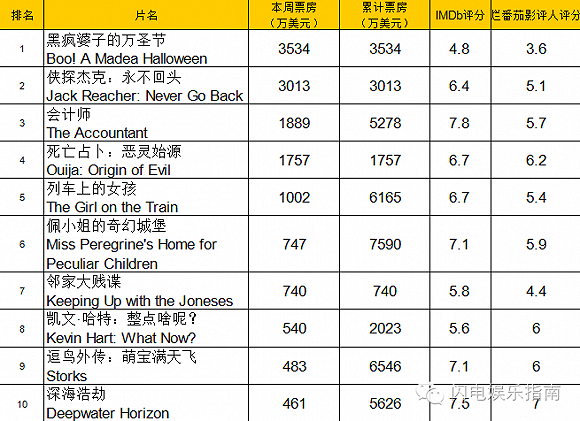

北美上周票房Top10 (10.21-10.27)

*票房数据来源:Box Office Mojo

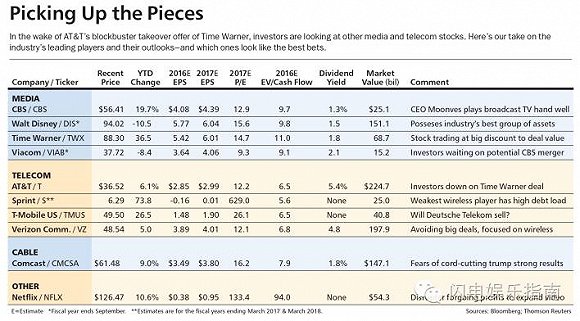

刚刚过去的周末,一份娱乐业并购分析报告在美国投资人之中疯传。它分析了一年多以来,各种不绝于耳媒体行业并购传闻背后的逻辑,尤其是“什么样的价格才是可能的”。

包括,AT&T并购时代华纳是否会获批?迪士尼是否会因为不直接触打用户的恐惧而收购Netflix?Viacom和CBS、Comcast和T-Mobile合并等。美国知名财经媒体《巴伦周刊》(Barron’s)全面分析了整个市场上可能成为并购标的的主要媒体娱乐公司。

闪电娱乐【ID:shanyuzhinan】先简单告诉各位,这篇文章揭示出了未来娱乐业巨头竞争、卡位的一种关键趋势——就像在中国,让爱奇艺、万达和中国移动合并——美国娱乐业背后的资本,正在疯狂地寻求贴近用户的终端。而电信服务商、娱乐IP出品方,都对线上娱乐消费的平台入口保持着警惕和热望。

然而以资本市场的估值逻辑来看,最终这三类公司的整合,到底是谁占主导?恐怕中美市场会显现出全然不同的结构。

(一)市场谨慎:时代华纳的“求救按钮”

上周,AT&T并购时代华纳的消息,并未给两家公司的股票带来有力的提振。《巴伦周刊》分析称,这是因为投资者认为这一并购案获得美国司法部批准的可能性很低。时代华纳的股价在消息宣布后,股价下跌约3%,上周五股价报收于87.5美元,低于AT&T每股107.5美元的收购价格。这一差距显示出投资者认为这一交易被批准的几率仅为30%-40%。

许多投资人和分析师质疑AT&T收购时代华纳的理由,并视这一交易其实是在承认其收益颇丰的无线手机业务正面临压力,压力一方面来自无线手机业务的后起竞争对手T-Mobile US,另一方面来自2015年485亿美元收购的Direct TV并没有达到预期收益。

在无线和有线打包产品轻质化的背景下,投资者像时代华纳CEO Jeff Bewkes一样,担心公司长期盈利能力。同时,公司还面对来自Netflix和亚马逊在视频方面的竞争。

AT&T和时代华纳的并购激起了对其他并购可能性的猜想,例如迪士尼和Netflix,Comcast和T-Mobile。这两个猜想近期看来都不可能。迪士尼看上去不愿意支付高价,而盈利情况良好的Netflix也不需要。Netflix的CEO Reed Hastings在国际业务上野心勃勃,而且也不想把公司卖给一家媒体巨头。

迪士尼的市值约为1500亿美元,这个量级的公司也只有被像Apple,谷歌母公司Alphabet,或者Facebook这样的科技巨头收购,但是他们看上去并不愿花那么多钱购买传统媒体资产。值得注意的是上周Alphabet和Facebook的股价创新高,这两家公司都将继续通过内生性增长而不是并购实现扩张,投资者对于这两家公司并没有牵扯在任何并购中感到满意。

默多克家族对于21世纪福克斯的控制使其与被收购绝缘,而且其在过去两年来表现低迷的股价并不能提供在短期内收购其他公司所需要的资金。Comcast已经与无线运营商Verizon Communication达成伙伴关系,看上去并没有收购T-Mobile的必要,特别是考虑到并购要面临的来自反垄断和政治力量的反对。

可能的合并是CBS和Viacom。雷石东的女儿Shari Redstone正在推动这一两家公司的重新合并,雷石东是这两家公司的控股股东。主要的问题是何时合并以及并购条款,而不是是否合并。

那么在快速变化的媒体行业,投资者该如何权衡呢?在传统媒体行业,CBS、迪士尼和时代华纳看上去有吸引力;在有线行业,Comcast的核心有线电视和宽带业务持续带来强劲的业绩,尽管投资者担心有线业务的未来,考虑到Direct TV每月35美元的视频服务比Comcast服务的平均费用便宜了一半以上。

AT&T和Verizon Communication不是令人兴奋的投资故事,但是这两家公司看上去都不错,在较上半年高点回调15%后,仍然有大约5%的分红。T-Mobile正在成长为无线业务的老大,因为其低价战略正在赢得客户并产生更多的现金流。Sprint是四家主要无线运营商中最弱的一家,在今年股价大涨70%后,看上去很贵,特别是考虑到高负债。

在媒体行业,最大的争论是碎片化的视频观众从财务角度是否是可以管理的,还是潜在的灾难。“出售时代华纳的决定,是对这一行业挑战的承认,因为有线打包服务越来越轻质化,服务的人也越来越少。这像是CEO Jeff Bewkes正在按下求救按钮。”

(二)并购诱惑:直接接触消费者!

BTIG分析师Rich Greenfield在两个月前接受《巴伦周刊》采访时表达了他对媒体行业的悲观看法。Greenfiled援引了迪士尼CEO Bob Iger最近的一个评论“我们非常幸运能够拥有迪士尼、ABC、ESPN、皮克斯动画、漫威、星球大战、卢卡斯影业……但是在现今世界,拥有这些都不足够,除非你能直接接触消费者。”

作为Netflix的看多者,Greenfield说这家流媒体公司拥有迪士尼所缺少的“对全世界消费者的直接接触”,并能获得消费者的观看习惯。但是这并不意味着迪士尼会收购Netflix。

迪士尼拥有电影制片公司、主题公园、广播和有线电视。ESPN的业务由于剪线有一定的风险,并反映在股价上,今年股价下跌11%至94美元,低于其去年创下的120美元高点记录。迪士尼现在的交易价格大约是其2017年预期盈利的15倍。

“迪士尼拥有优质的资产、强有力的管理团队和资产负债表” Nomura媒体分析师Anthony DiClement说,“股价正在历史低位,而关于ESPN的担忧也已充分记录”,DiClement给迪士尼买入评级,目标价位110美元。

时代华纳现在正提供一个有吸引力的套利机会。投资者以现在的87.5美元买入,如果并购能够成功,一年后每股将盈利20美元;如果因为反垄断原因而失败,投资者每股可能损失9美元。损失是基于时代华纳在交易宣布前的股价做出的预测。这一预测假设AT&T股价不变,维持36.5美元,并购协议是一半股票,一半现金。

由于其占主导优势的广播网和Showtime,CBS受剪线的影响比其竞争对手小得多。通过拥有广受欢迎的节目,CBS能够与Netflix和亚马逊做交易。56美元的股价,是其2017年预期盈利的13倍。

与Viacom合并看上去是一步好棋,如果CBS CEO Les Moonves愿意接手Viacom和其举步维艰的有线业务。如果合并的话,问题将是小一些的Viacom是否会获得溢价。Viacom今年股价下跌8%,而CBS股价上升20%。“投资者相信Moonves,如果交易结构设置合理,两家公司的股价都会上升。”Greenfield说。

唯一的反转会是Mario Gabelli,其拥有的投资公司Gamco拥有CBS和Viacom的股权,曾是交易应该是Viacom作为收购方,CBS获得溢价。

Comcast上周好于预期的三季报受到高企的制作成本与剪线担忧的影响,股价下跌3%至62美元。这家排名第一的有线公司,也拥有NBC和环球影业和主题公园。

除去NBC奥运转播的正面影响,Comcast的收入增加了5.5%,利润上涨了15%达到92美分每股,稍高于预期。事实上,Comcast视频用户增加32,000,高速宽带业务增加330,000至2430万用户,尽管担心宽带用户饱和。 DiClemente写到“Comcast在有线/媒体行业仍然保持最佳位置”,他维持其买入评级,目标价位75美元,高于现价20%,现在交易价格是其2017年预期盈利的16倍。

因为客户友好的定价和质量提升的无线网络,T-Mobile正在获得Verizon和AT&T的市场份额,并且产生更多的现金流。今年其股价上升了26%至49美元,但是其市值仅为410亿美元,只是AT&T、Comcast和Verizon市值的一小部分。第三季度,T-Mobile的无线服务收入上涨13.2%,是这四家中唯一一家上涨的,其150万无线客户的净增长几乎是全行业的增长。

德国电信(Deutsche Telekom)拥有T-Mobile 65%的股权,尽管仍有传言说德国电信可能卖掉T-Mobile,但是T-Mobile仍然是这家公司最好的资产,并占其市值30%。MoffettNathanson的分析师Craig Moffett写到,“某种程度上,投资者将停止问何时而是开始问为什么T-Mobile和母公司德国电信想要卖掉T-Mobile,至少要等到全部价值在股价上得到认可。”

本周其他北美市场动态如下:

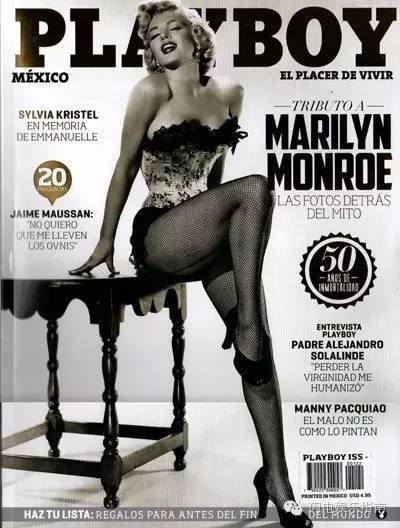

好莱坞高管洽谈收购《花花公子》杂志

据路透社10月26日援引消息人士报道,好莱坞高管Jeff Sagansky和Harry Sloan正在洽谈收购《花花公子》杂志出版公司Playboy Enterprise Inc。

Sagansky和Sloan将通过其去年设立的“特殊目的并购企业”——Double Eagle Acquisition Corp来完成这一并购。这家公司正在与拥有花花公子的私募公司Rizvi Traverse Management进行谈判,收购其包括花花公子杂志在内的资产组合,该资产组合的价格在20-30亿美元之间。

Rizvi Traverse的资产组合包括Twitter的投资、SpaceX、Square Inc和Snapchat,以及RealD Inc(今年收购的一家3D电影技术公司)。但是本次Double Eagle将收购花花公子所有的资产还是部分资产尚未可知。

Playboy Enterprise Inc在美国和全球出版《花花公子》杂志,并在180多个国家授权在消费品上使用其兔耳商标。

随着时间的推移,花花公子商标的价值已超过其杂志。《花花公子》杂志的发行量从1975年的560万份下降到近年的80万份。

今年2月,杂志停止发表裸体照片,专注在男士生活风尚的话题。

2011年Playboy Enterprise由Rizvi Traverse和杂志创始人Hugh Hefner实现私有化,当时公司估值2.07亿美元。

Sagansky是前CBS娱乐(CBS Entertainment)的总裁,索尼影视(Sony Pictures Television)的联合总裁。Sloan是米高梅前主席和首席执行官。他们去年通过Double Eagle的IPO募集了5亿美元用来收购公司。

BBC Worldwide或将与Access Entertainment达成5千万英镑投资协议

据英国杂志Broadcast10月27日报道,BBC Worldwide正在与Access Entertainment洽谈一项5千万英镑的投资协议。这项协议将加强BBC高端戏剧的制作。

BBCW的发言人在对媒体的回复中指出,“BBC Worldwide正在探索多种方式引进第三方资本,来支持优秀英剧的投资。此刻,我们没有更多要宣布和增加的信息。”

这一行动与BBCWCEO Tim Davie上月在英国皇家电视协会会议上发表的评论非常一致,Davie说超过一半的收入都是来自戏剧,并且在寻求吸收第三方投资的方法来投资戏剧。

Access Entertainment由前BBC高管 Danny Cohen领导。Cohen在离职前负责BBC的电视节目,今年5月加入Access Industries,并创立Access Entertainment,致力于娱乐行业的投资,特别是高端电视剧和电影。

BBCW和Access Entertainment此前共同投资了House Productions制片公司。

【免责声明】本文仅代表作者个人观点,与IT09数码网无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。您若对该稿件内容有任何疑问或质疑,请联系本网将迅速给您回应并做处理。